12月铝全产业链市场动态分析

发稿时间:2016-12-31一、铝土矿

进口量方面:12月份铝土矿进口量为540万吨,环比增加4.65%,主要是山东地区的中铝山东、鲁北化工等企业复产带动进口量增加。有消息称印尼政府正在修改法规允许铝土矿石部分出口,将对国内进口产生有利因素。

进口价方面:12月份进口铝土矿CIF均价50.2美元/吨,环比上浮0.86%。主要受海运费上涨影响,人民币贬值预期下进口企业压力已显现。

分析认为:主要氧化铝厂的库存量已超2个月,库存增量明显;但由于临近年底且氧化铝价格高位持稳且铝土矿消耗同处高位。预计第一季度铝土矿进口将出现量价齐升。

二、氧化铝(1/3)

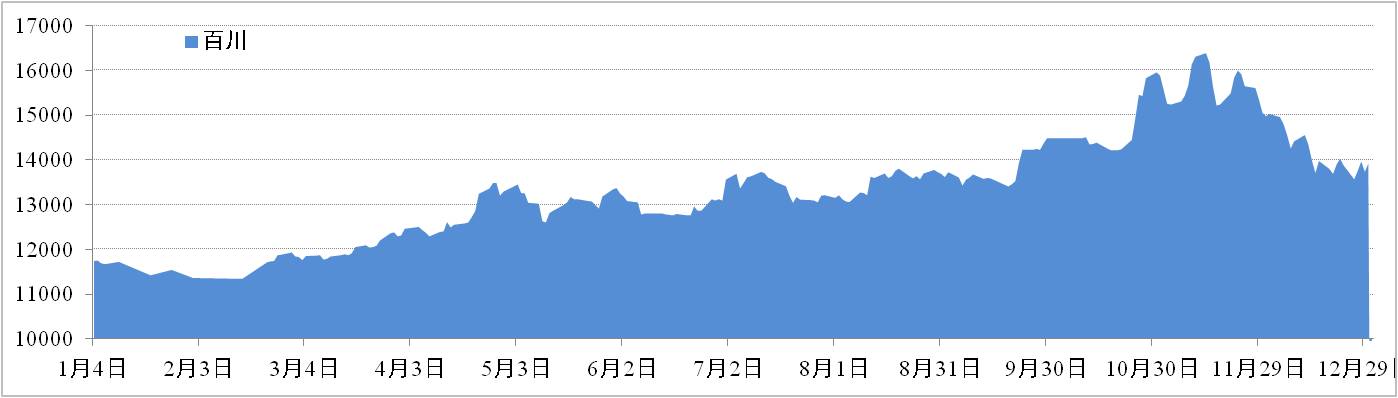

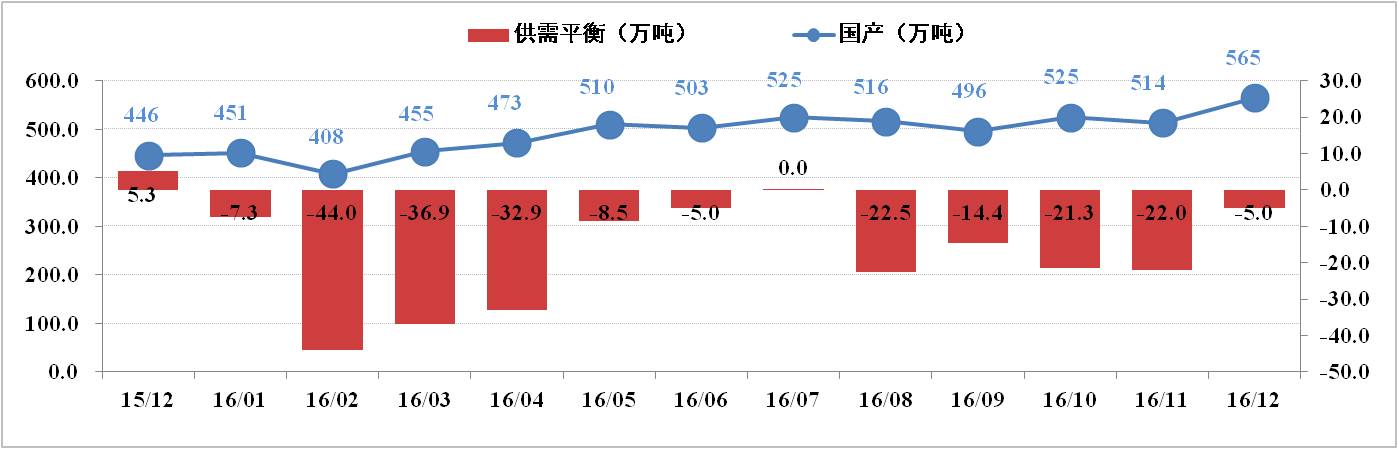

援引行业统计数据,12月底全国氧化铝建成产能为7,563万吨,开工产能为6,376万吨,开工率为86.25%。其中12月份全国氧化铝产量为565万吨,平均日产18万吨,环比增长2.86%。在复产产能方面,12月底将有近170万吨氧化铝产能完成复产。理论上来看,全国氧化铝仍存在约5万吨的供给缺口。

分析认为:2017年中国氧化铝产量约7,048万吨,同比增长18.2%,全年总体供应过剩但一季度仍处于供应短缺状态。因此预计一季度氧化铝价格将保持高位徘徊的局面,借助于春节备货的契机小幅上冲的可能性较大。

二、氧化铝(2/3)

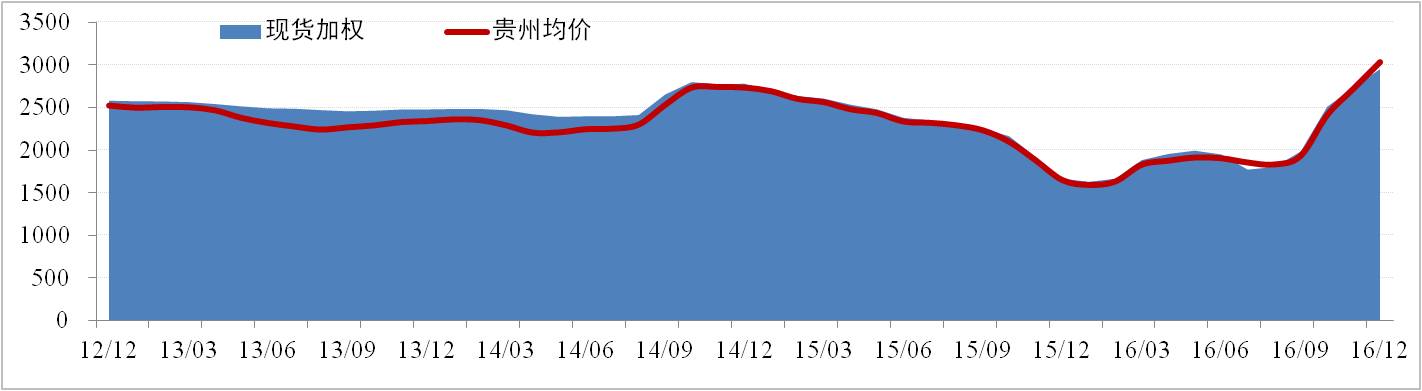

全国现货价格方面,12月份国内氧化铝现货价格的上行逐渐进入平台期,西南地区氧化铝价格反超北方地区价格。全国氧化铝现货加权价为2,955元/吨,环比上浮7.77%。贵州现货方面,氧化铝现货加权价为3,035元/吨,环比上浮11.34%。12月份氧化铝价格主要受电解铝新产能持续释放导致氧化铝供应略紧,以及山西重庆氧化铝环保检查影响。

分析认为:氧化铝上下游企业低库存的状态无法扭转,氧化铝价格将保持高位运行,我们预计下月氧化铝价格将维持偏强震荡格局,小幅上冲的动力较强;预计贵州氧化铝价格将保持在3000元/吨以上。

二、氧化铝(3/3)

沪铝三月比例价方面,11月沪铝三月合约下行趋势明显,月末加权平均价报收于13,118元/吨。若按17.6%氧化铝作价比例,2017年1月份全国氧化铝长单加权价格为2,309元/吨,与现货加权价格的价差扩大到646元/吨。12月份期铝全国氧化铝现货加权价与沪铝三月加权平均价实际折算比例为22.95%。

分析认为:在氧化铝价格稳定而期铝弱势下行基本确立环境下,全国氧化铝现货价折算比例将维持在23%左右。目前“三网均价”仍是长单定价主要方式,期、现价相结合的长协定价方式仍不具有可操作性。

三、电解铝(1/2)

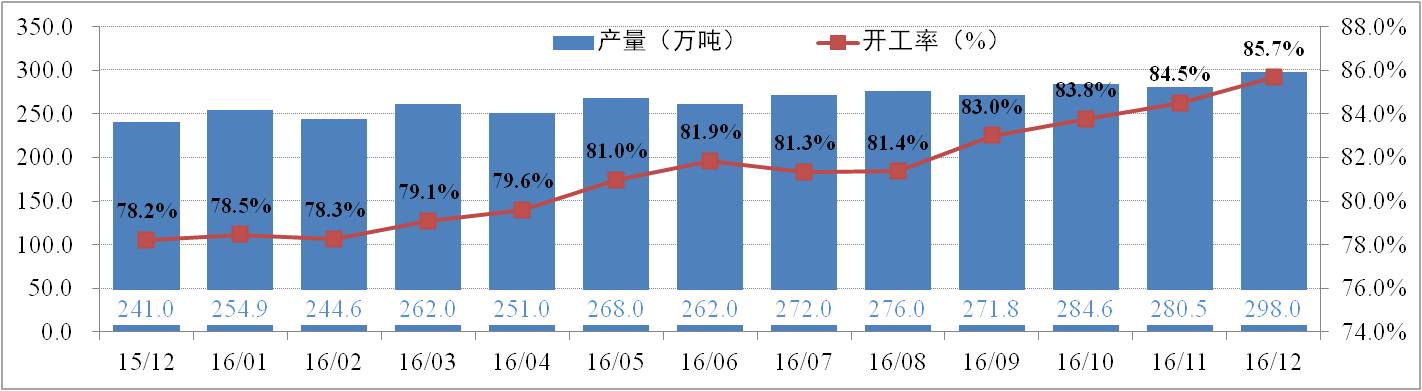

供给方面:12月份全国电解铝有效产能为4,219.5万吨,运行产能3,615.3万吨,开工率为85.68%。其中,12月份电解铝总产量为294.2万吨,日化产量9.49万吨,供应持续增加。调研数据显示,2016年国内电解铝已累计减产88.4万吨;累计复产242.55万吨,待复产约60万吨;新产能已投产393.8万吨,待投产71万吨。

分析认为:供给方面前期电解铝集中复产投产产量迅速释放到位,供应压力凸显;而需求方面因淡季以及环保督查,下游开工大幅低迷。预计一季度电解铝将出现供需失衡,铝锭现货价格将延续弱势震荡态势。

三、电解铝(2/2)

现货价格方面:12月份铝锭现货供给相对充裕,现货贴水成交成为常态,市场成交整体偏弱。长江现货市场价格报收于12,910元/吨,环比下跌8.11%;华南现货市场价格报收于13,100元,环比下跌11.49%。月末主要铝企开始控制出货,铝价有所支撑,国内铝锭现货社会总库存73.39万吨,环比增加2.55倍;广东地区社会库存7.9万吨,与上月基本持平,库存增加主要集中在新疆。

分析认为:库存增加明显,若新疆运输问题解决,在现货市场需求减弱预期下,疆铝外运将对铝定现货市场形成较强冲击,预计一季度铝锭现货价格震荡偏弱为主,价格维持在12,000-13,000元/吨之间。

四、深加工

铝棒市场:主要因铝锭现货价格震荡下行拖累,铝棒市场价格随之下滑且市场成交整体偏弱。 12月份华南地区6063型铝棒现货市场价格期末报收于13,910元/吨环比下降7.57%。广东铝棒市场受环保检查和运输不畅影响加之铝棒库存长期在低位,加工费创近年新高;月末出现小幅回落。本月广东市场铝棒月末库存为1.5万吨,环比小幅增加8.7%。

分析认为:原料铝锭货源供应充裕及临近年底且持货商出货变现意愿较强,铝棒加工费下行走势明显。以及受高加工费影响,广东市场在途铝棒较多,预计一季度广东市场铝棒加工费维持在300-500元/吨。